广发策略:红利方向资产可能在6月逐渐进入逆风期 是长线投资者的介入时机

炒股就看,权威,专业,及时,全面,助您挖掘潜力主题机会!

【广发策略】如何理解红利指数在6月仅有12.5%的跑赢概率?

来源:晨明的策略深度思考

报告摘要

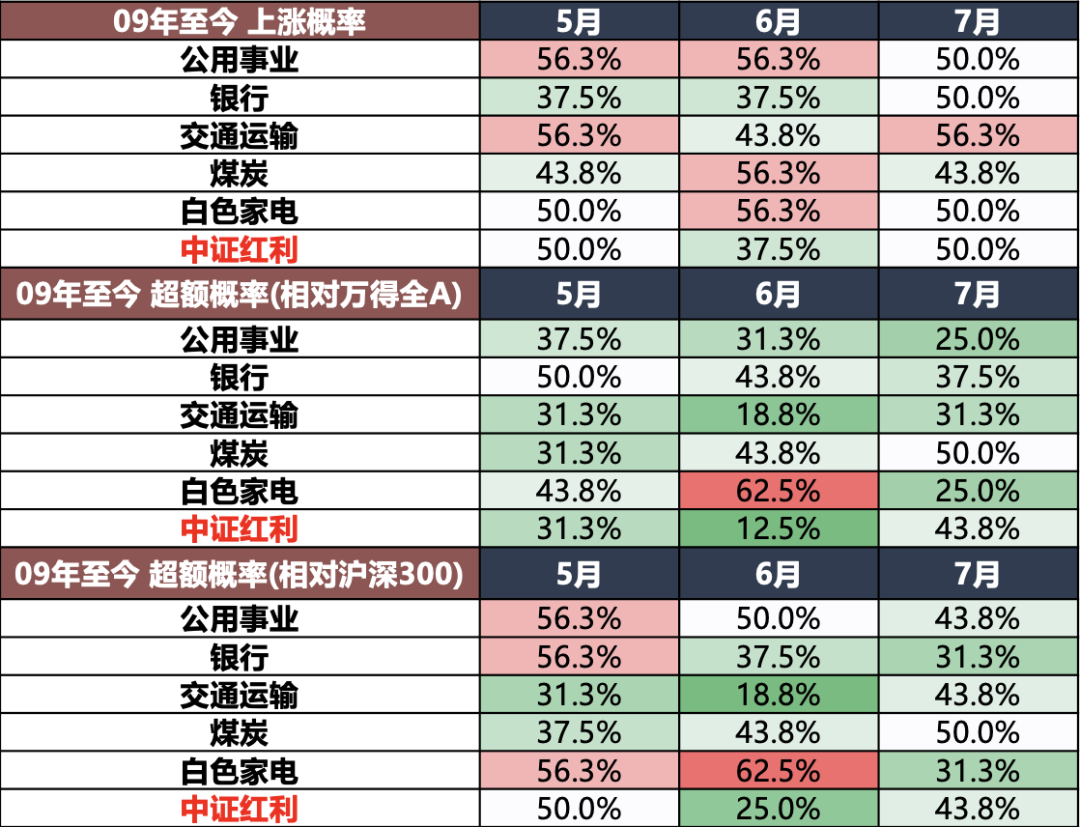

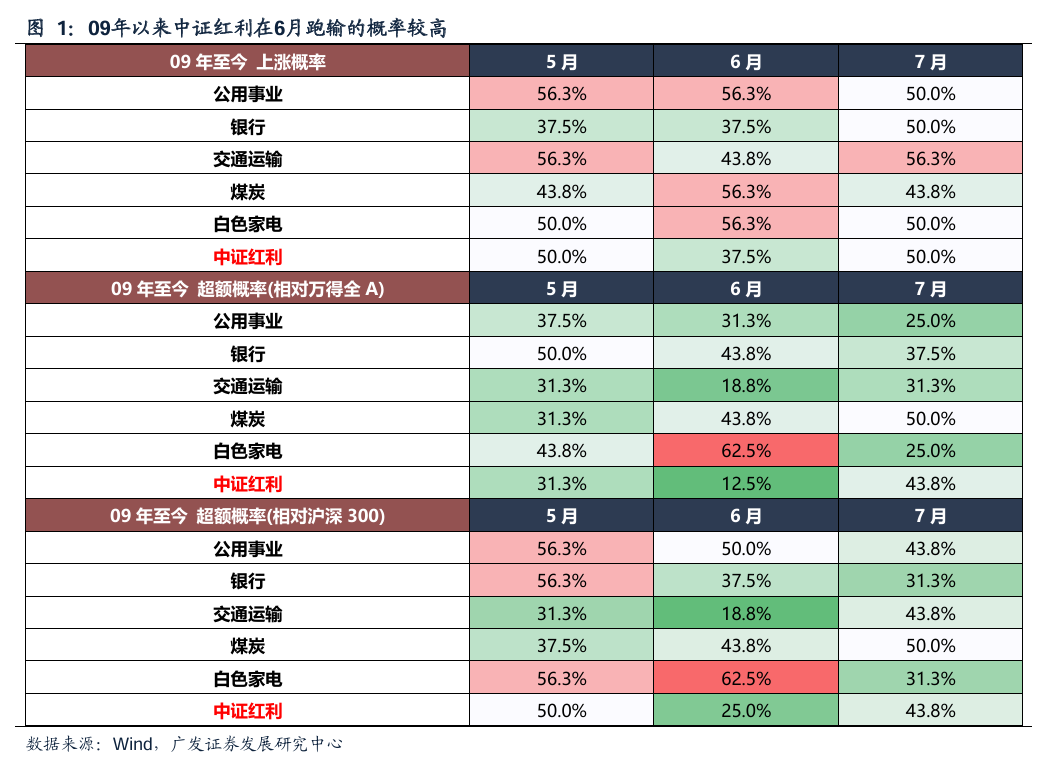

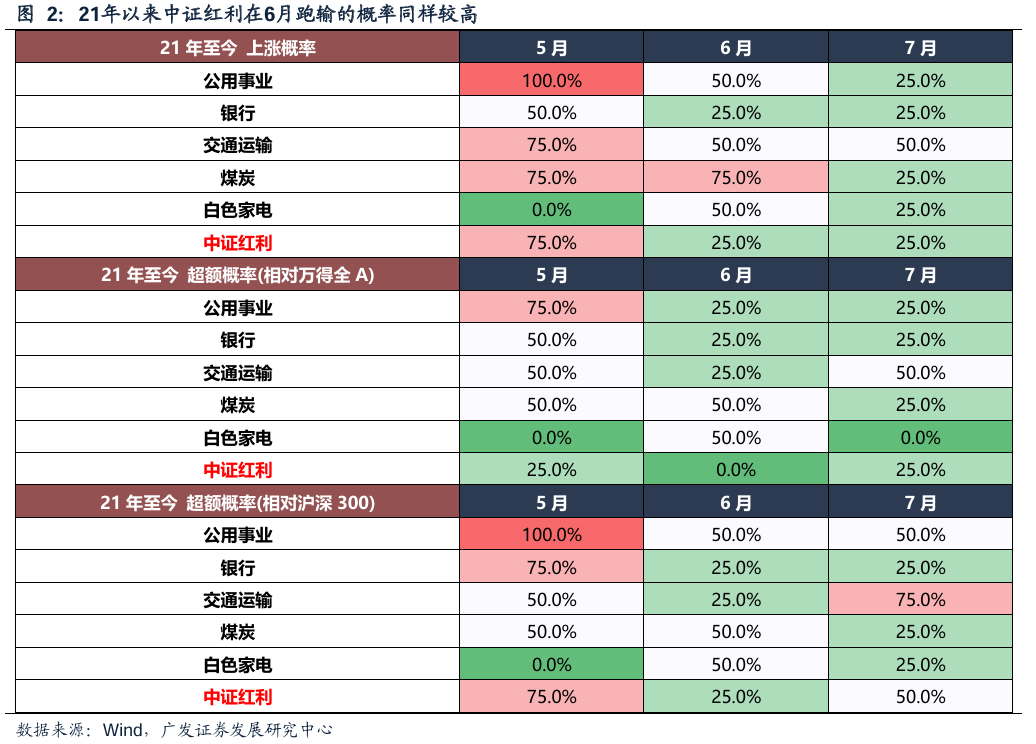

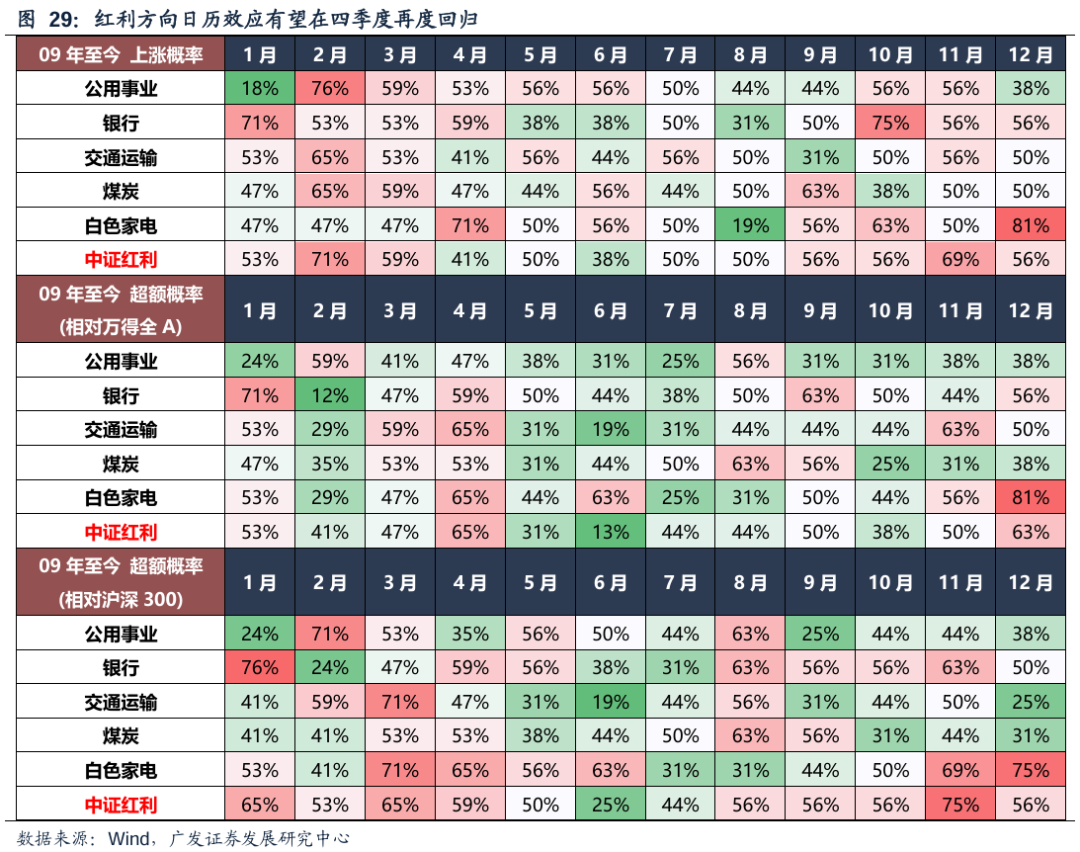

历史规律来看,主要红利资产在六月的胜率明显下降:09年至今,中证红利在6月表现较弱,跑赢沪深300和万得全A的概率分别只有25%和12.5%,上涨概率只有37.5%,较5月明显下滑。从主要红利行业表现来看,银行、交运、公用、煤炭等主流红利行业上涨概率及跑赢概率同样不高,其中交运行业在6月跑赢概率不足20%,仅有白色家电表现尚可。

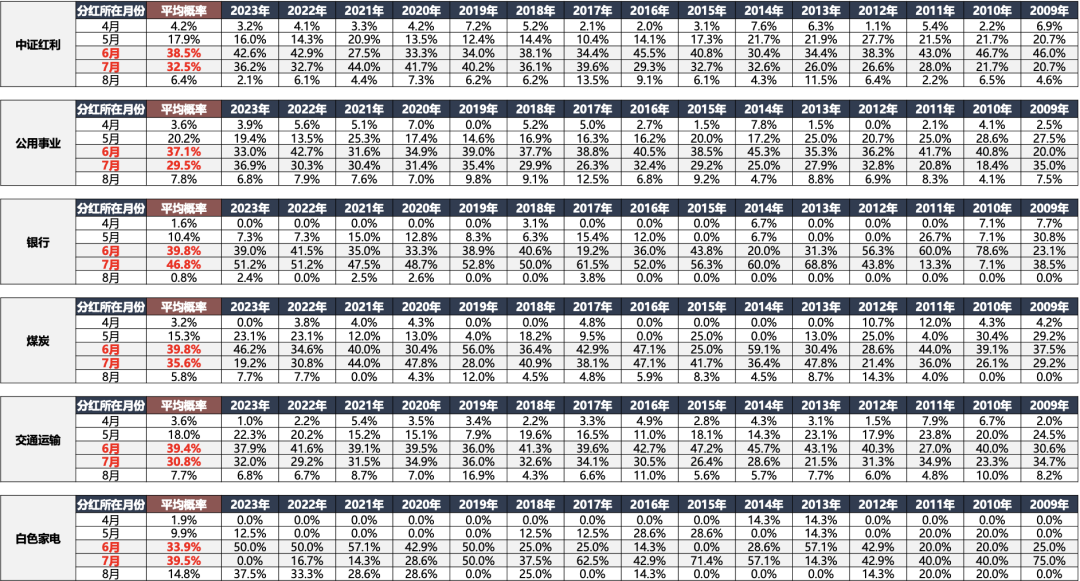

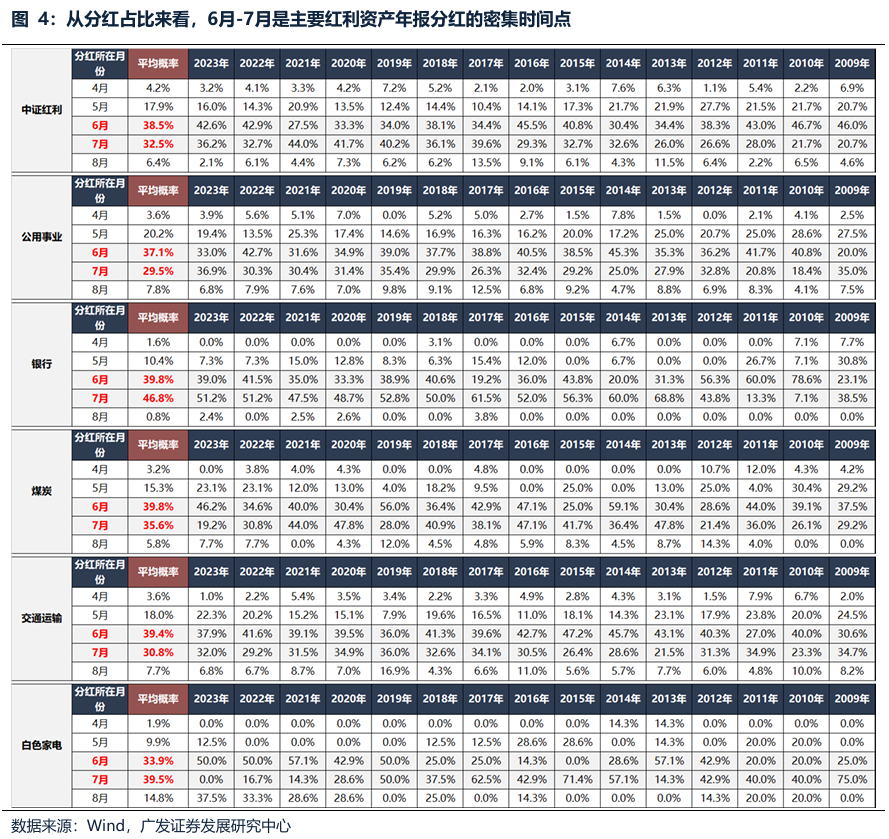

6月红利方向的负向日历效应可能和密集分红有关:按照除息日所在月份来看,6月和7月是红利资产年报分红的密集时间段,部分资金可能会选择在分红前后兑现。从09年至今中证红利成分股的分红所在月份占比来看,6月分红占比接近40%,7月分红占比在30%附近。

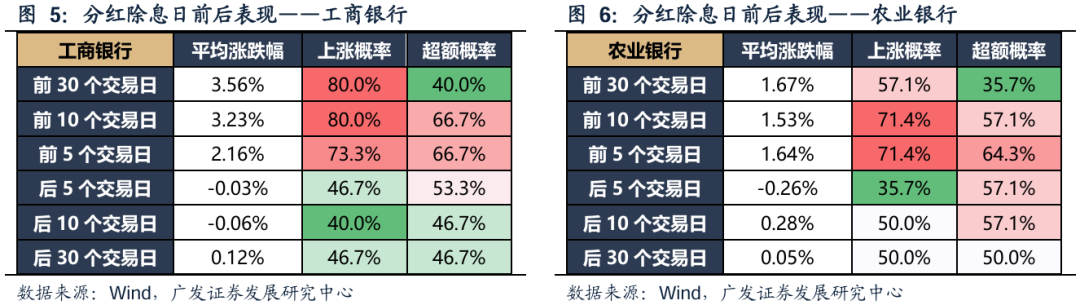

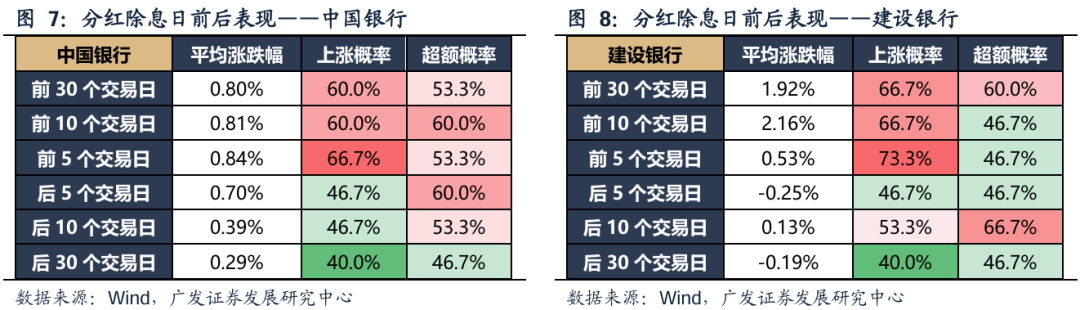

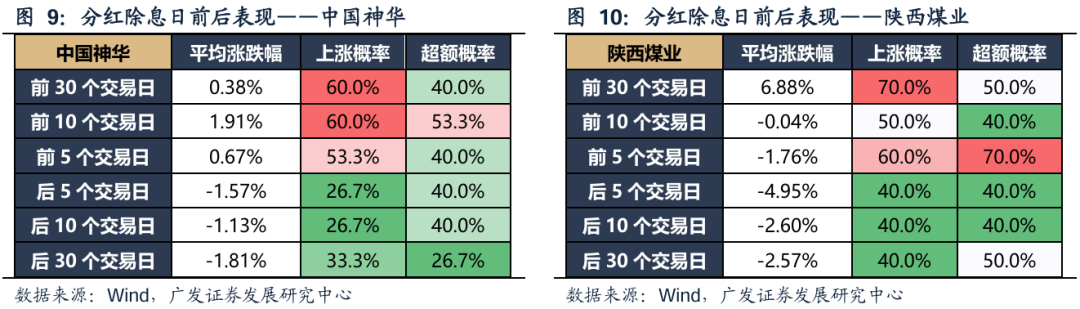

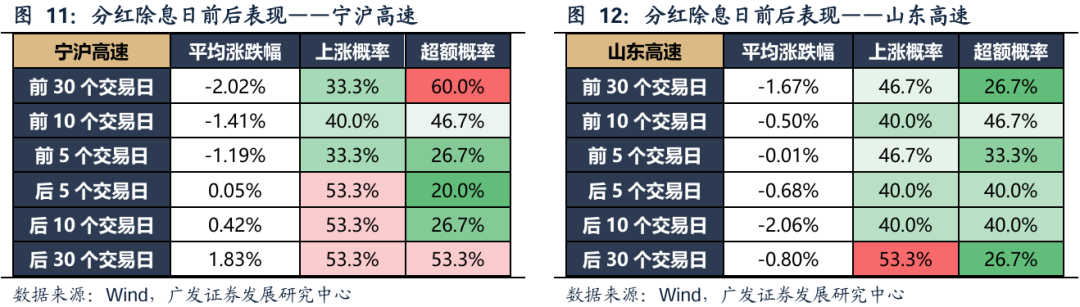

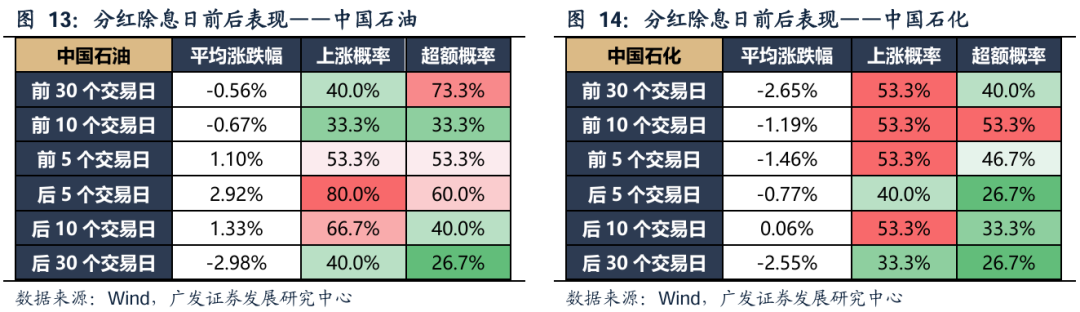

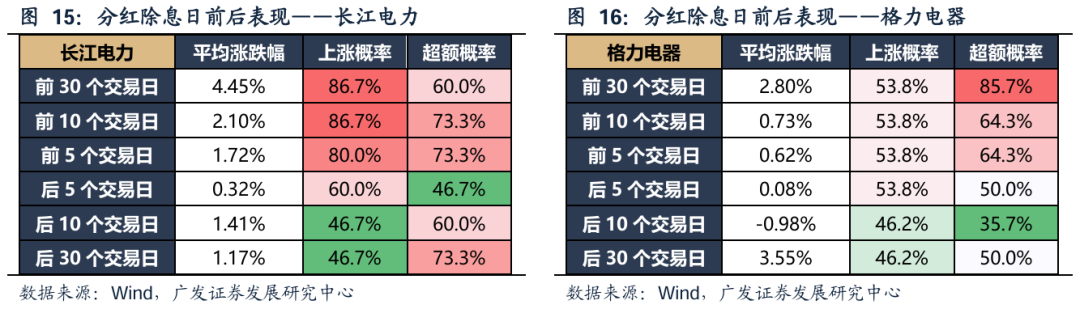

因此,个股分红除息的时间点是重要关注时间点,这个在个股层面也能得到验证。如果观察代表性红利龙头个股来看,银行、煤炭、交运、石化大部分个股都出现分红除息日后超额概率(相对于万得全A)的下降。相比之下,电力龙头在分红前后超额收益走弱的规律并不明显。

哪些年份中证红利能打破日历效应魔咒?09年至今,中证红利跑赢沪深300的年份是14、15、16和21年,跑赢万得全A是15和18年。其中,2016年跑赢优势非常的微弱可以忽略不计,因此我们重点将研究重点集中在剩下四个年份。通过回溯可以看出,中证红利6月跑赢沪深300的原因有两个,一个是行业因素(14和21年),一个是防御风格因素(15年);而如果想进一步跑赢万得全A,那么只有在市场波动较大下的防御风格因素(15、18年)。

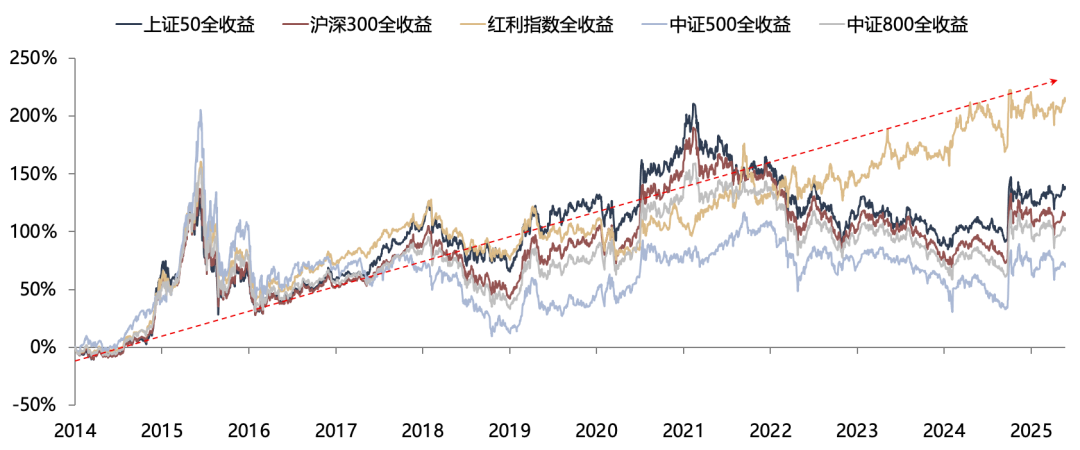

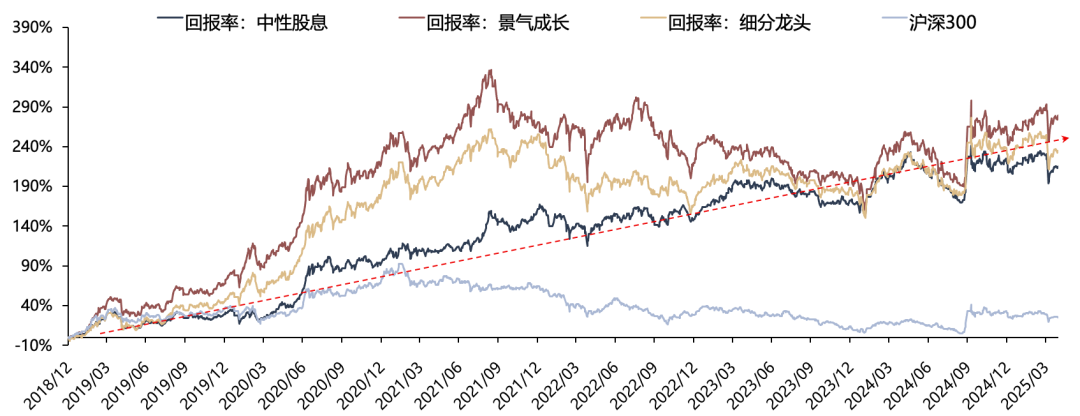

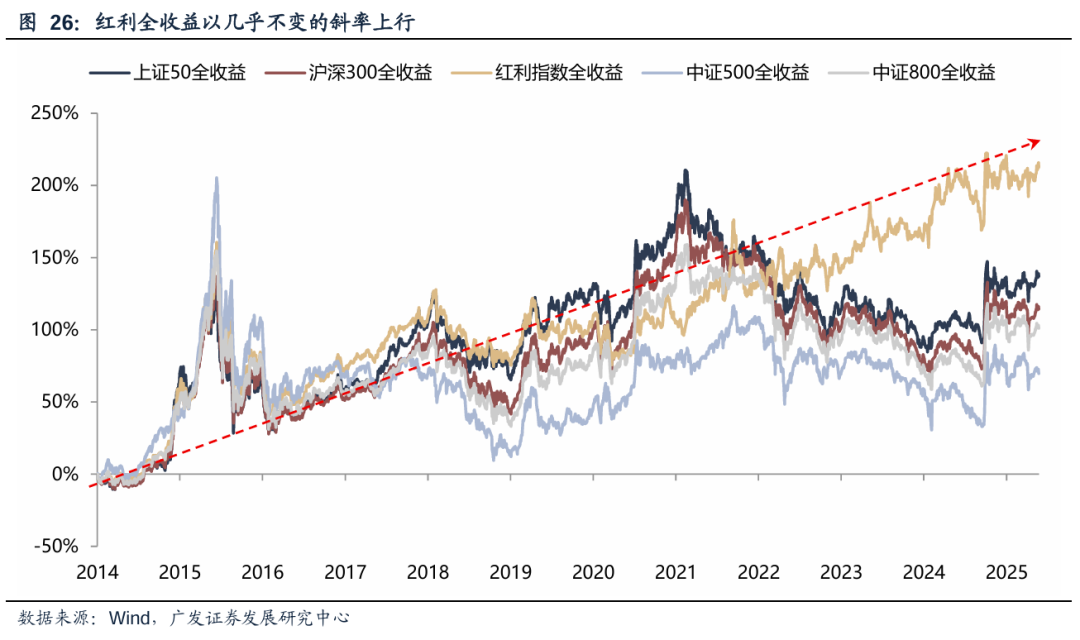

如何看待今年红利资产的6月行情?回到当下,在目前没有新的行业逻辑、市场没有出现大幅波动的情况下,红利方向资产可能在6月逐渐进入逆风期,不同的个股分红除息时间可能是重要观察时间点。但值得注意的是,对于长线投资者而言,逆风期可能是一个很好的介入时间点,从主要指数组合表现来看,不管是我们构建的【中性股息】组合还是红利全收益指数,长期来看几乎都以一个不变的斜率上行。在当下地缘政治不确定性较大、中美贸易摩擦仍在持续的背景下,红利资产仍然是长期配置的底仓选择。

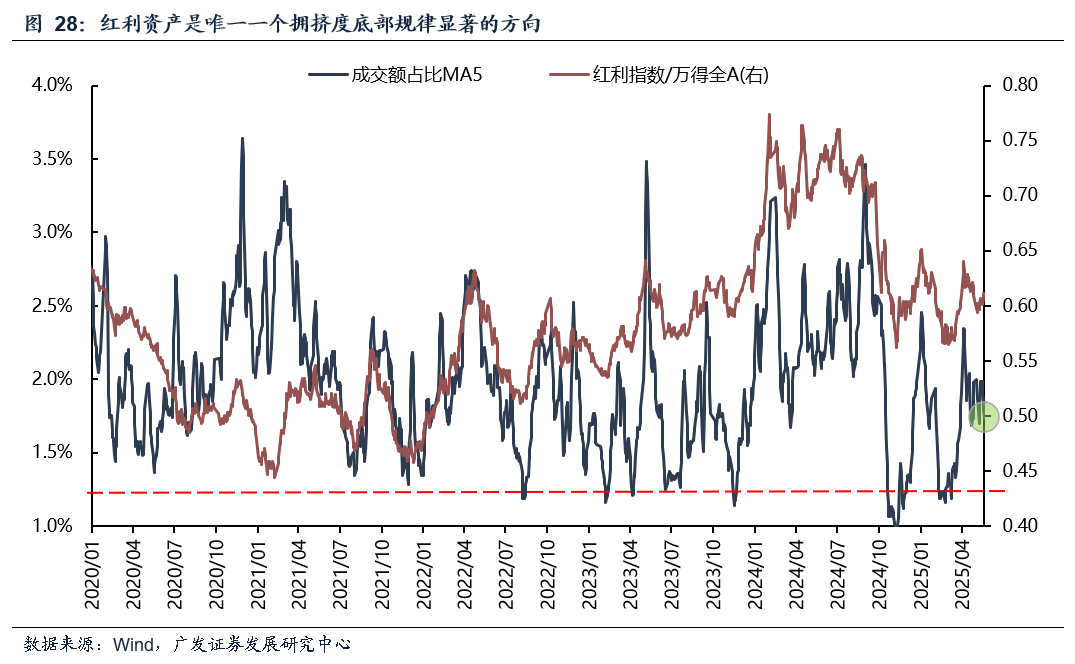

在高频的跟踪指标选择上,可以同时用拥挤度进行跟踪,红利资产是唯一一个拥挤度底部规律较为明显的方向。一旦在分红时间点前后红利资产逆风期出现情绪的下滑甚至回到历史加仓位,那么就是很好的再配置时点。

报告正文

一、本周观点

(一)如何看待6月红利资产的“逆风期”日历效应?

1. 从历史规律来看,主要红利资产在六月的胜率明显下降:

09年至今,中证红利在6月表现较弱,跑赢沪深300和万得全A的概率分别只有25%和12.5%,上涨概率只有37.5%,较5月明显下滑。从主要红利行业表现来看,银行、交运、公用、煤炭等主流红利行业上涨概率及跑赢概率同样不高,其中交运行业在6月跑赢概率不足20%,仅有白色家电表现尚可。如果进一步观察21年以来(红利策略有效性进一步强化)的情况,6月整体的表现仍然偏弱。

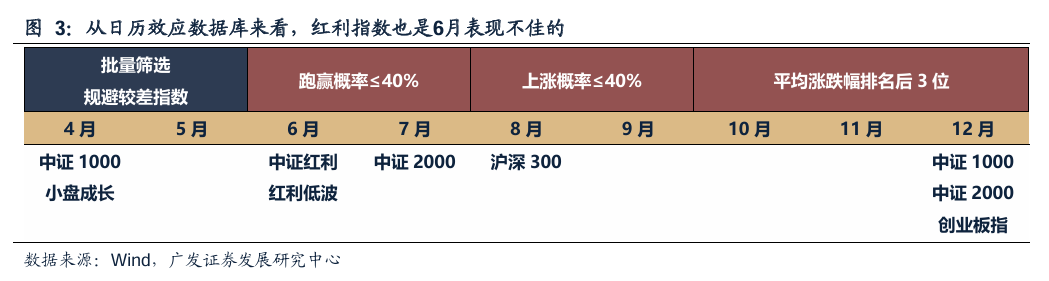

而按照日历效应数据库的筛选标准(09年以来上涨概率、跑赢沪深300概率都在40%以下,行业平均涨跌幅在主要指数中后三名),6月同样筛选出来了中证红利和红利低波。

2. 6月红利方向的负向日历效应可能和密集分红有关:

按照除息日所在月份来看,6月和7月是红利资产年报分红的密集时间段,部分资金可能会选择在分红前后兑现。从09年至今中证红利成分股的分红所在月份占比来看,6月分红占比接近40%,7月分红占比在30%附近,而在近两年中证红利在6月的分红占比进一步提升。

而从主要行业来看,银行7月平均占比略高于6月但都在40%附近,公用、煤炭、交运分红占比最高的月份都集中在6月;相比之下,白色家电6月平均分红占比仅有30%,而7月平均分红占比在40%,这可能是白电在主要红利行业超额概率相对高一些的原因。

因此,个股分红除息的时间点是重要关注时间点,这个在个股层面也能得到验证。如果观察代表性红利龙头个股来看,银行、煤炭、交运、石化大部分个股都出现分红除息日后超额概率(相对于万得全A)的下降。相比之下,水电龙头在分红前后走弱的规律并不明显。

3.哪些年份中证红利能打破日历效应魔咒?

09年至今,中证红利跑赢沪深300的年份是14、15、16和21年,跑赢万得全A是15和18年。其中,2016年跑赢优势非常的微弱可以忽略不计,因此我们重点将研究重点集中在剩下四个年份。通过回溯可以看出,中证红利6月跑赢沪深300的原因有两个,一个是行业因素(14和21年),一个是防御风格因素(15年);而如果想进一步跑赢万得全A,那么只有在市场波动较大下的防御风格因素(15、18年)。

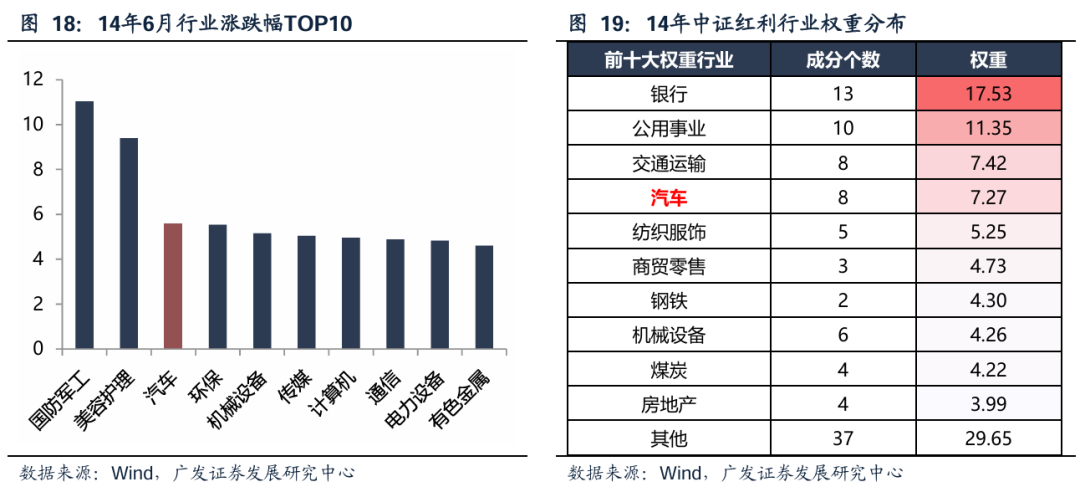

①14年6月: 6月各地密集出台新能源车补贴政策提振汽车板块,而当时汽车板块在中证红利中权重较高。

14年6月,海口、深圳、江苏等多个省市针对新能源购车提供补贴,在此刺激下汽车板块在当月涨幅超过5%,位列一级行业第三。而当时汽车板块在中证红利中的权重占比达到7%,在汽车的带动下中证红利跑赢沪深300。

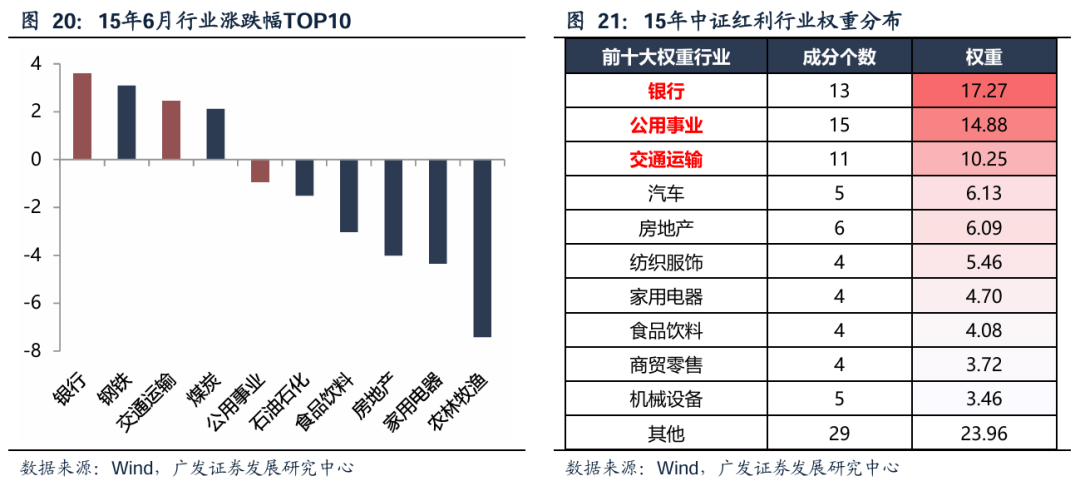

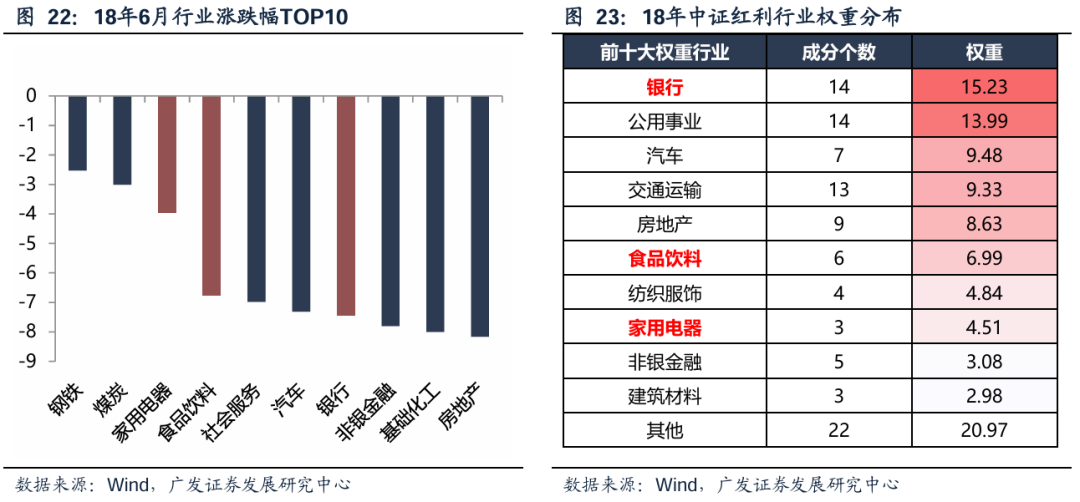

②15年6月:在市场泡沫破裂的情况下,高股息方向表现出较强的防御性。随着市场在6月中旬见顶,市场开始转入趋势性下跌的过程,而在这个过程中,高股息方向普遍相对抗跌,最终表现为中证红利抗跌。

③18年6月:在贸易摩擦升级、汇率贬值的冲击下,市场大幅波动,高股息方向再度表现出抗跌属性。中美贸易摩擦在6月下旬再度升级,与此同时,人民币汇率快速贬值,叠加同期信用风险的放大,市场风险偏好快速回落,家电、银行等高股息方向抗跌。

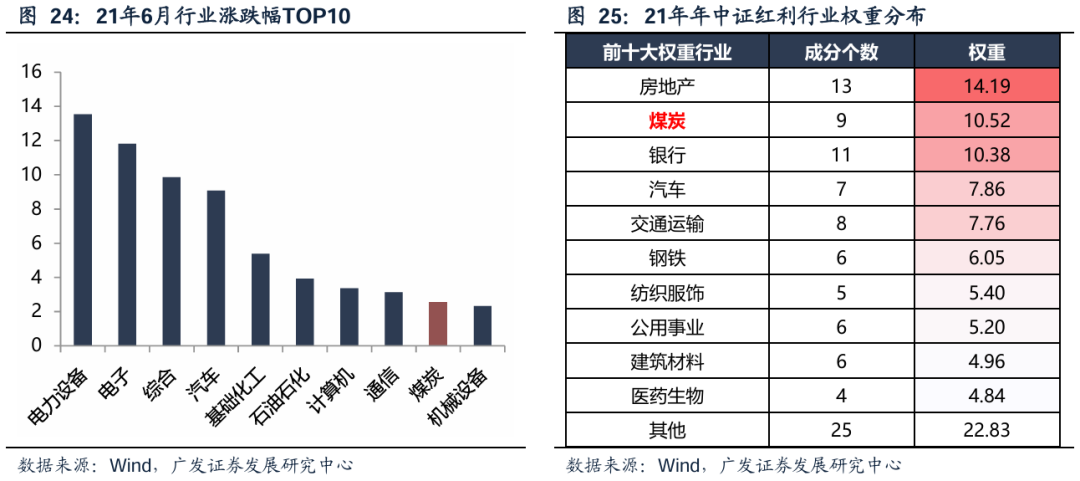

④21年6月:在煤炭龙头的带动下,中证红利大幅跑赢。在20年全球放水的背景、21年经济延续复苏的背景下,叠加供给侧收缩,煤炭价格在21年出现显著上涨,而在6月中证红利的重要权重上涨13%,对中证红利跑赢形成重要支撑。

4.如何看待今年红利资产的6月行情?

回到当下,在目前没有新的行业逻辑、市场没有出现大幅波动的情况下,红利方向资产可能在6月逐渐进入逆风期,不同的个股分红除息时间可能是重要观察时间点。

但值得注意的是,对于长线投资者而言,逆风期可能是一个很好的介入时间点。从主要指数组合表现来看,不管是我们构建的【中性股息】组合还是红利全收益指数,几乎都以一个不变的斜率上行,而在当下地缘政治不确定性较大、中美贸易摩擦仍在持续的背景下,红利资产仍然是长期配置的底仓选择。

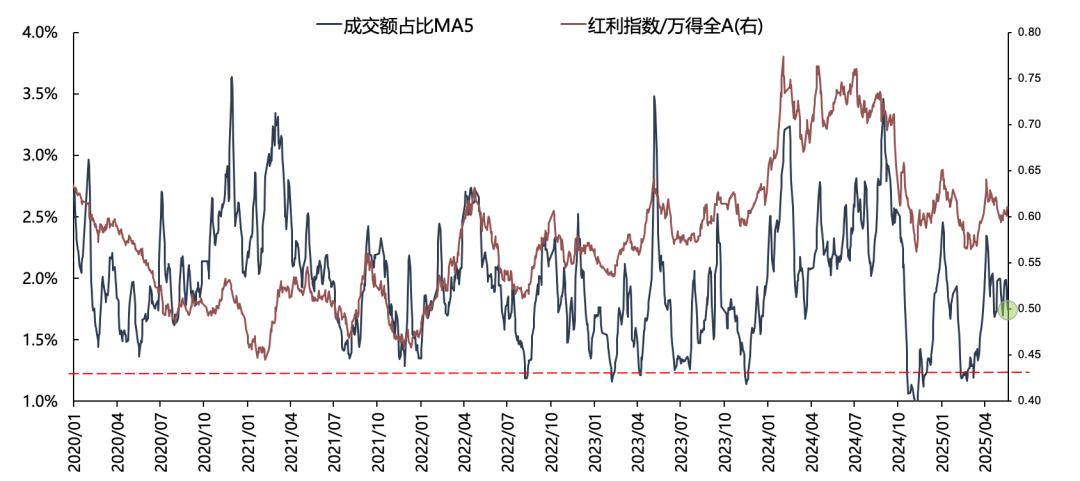

在高频的跟踪指标选择上,可以同时用拥挤度进行跟踪,红利资产是唯一一个拥挤度底部规律较为明显的方向。以红利指数为例,自22年以来红利策略强化之后,红利指数的底部基本稳定在一个相对稳定的位置(成交占比在1.1%-1.2%之间),每当情绪回落至这个位置,往往会有资金加大红利资产配置,对应红利资产也会有明显的超额收益上行。比如今年2月底到3月中旬红利指数经历了2月的逆风期后再度回到了这个位置,随后超额收益在三月下旬开始明显上行。因此,一旦在分红时间点前后红利资产逆风期出现情绪的下滑甚至回到历史加仓位,那么就是很好的在配置时点。

二、本周重要变化

本章如无特别说明,数据来源均为wind数据。

(一)中观行业

1. 下游需求

房地产:

30个大中城市房地产成交面积累计同比下降2.33%,30个大中城市房地产成交面积月环比上升15.73%,月同比下降2.58%,周环比下降1.24%。国家统计局数据,1-4月房地产新开工面积1.78亿平方米,累计同比下降23.80%,相比1-3月增速上升0.60%;4月单月新开工面积0.48亿平方米,同比下降22.28%;1-4月全国房地产开发投资27729.57亿元,同比名义下降10.30%,相比1-3月增速下降0.40%,4月单月新增投资同比名义下降11.53%;1-4月全国商品房销售面积2.8262亿平方米,累计同比下降2.80%,相比1-3月增速上升0.20%,4月单月新增销售面积同比下降2.91%。

汽车:

乘用车:5月1-18日,全国乘用车市场零售93.2万辆,同比去年5月同期增长12%,较上月同期增长18%,今年以来累计零售780.4万辆,同比增长8%;5月1-18日,全国乘用车厂商批发85.8万辆,同比去年5月同期增长18%,较上月同期下降2%,今年以来累计批发932.6万辆,同比增长12%。

新能源:5月1-18日,全国乘用车新能源市场零售48.4万辆,同比去年5月同期增长32%,较上月同期增长15%,全市场零售渗透率52%,今年以来累计零售380.8万辆,同比增长35%;5月1-18日,全国乘用车厂商新能源批发46.7万辆,同比去年5月同期增长23%,较上月同期增长0%,新能源厂商批发渗透率54.4%,今年以来累计批发444.8万辆,同比增长40%。

2. 中游制造

钢铁:

螺纹钢现货价格本周较上周跌0.96%至3188.00元/吨,不锈钢现货价格本周较上周跌0.73%至13296.00元/吨。截至5月23日,螺纹钢期货收盘价为3046元/吨,比上周下降1.17%。钢铁网数据显示,5月中旬,重点统计钢铁企业日均产量212.40万吨,较5月上旬上升1.97%。4月粗钢累计产量34535.10万吨,同比上升0.40%。

化工:

截至5月20日,苯乙烯价格较5月10日涨289.50%至7805.20元/吨,甲醇价格较5月10日跌411.24%至2296.70元/吨,聚氯乙烯价格较5月10日跌122.23%至4832.60元/吨,顺丁橡胶价格较5月10日涨503.61%至12192.90元/吨。

3. 上游资源

国际大宗:

WTI本周跌1.54%至61.53美元,Brent跌0.46%至65.03美元,大宗商品CRB指数本周涨0.20%至296.66,BDI指数上周跌3.46%至1340.00。

铁矿石:

本周铁矿石库存下降,煤炭价格下跌。秦皇岛山西优混平仓5500价格截至2025年5月19日跌6.84%至618.80元/吨;港口铁矿石库存本周下降1.26%至13990.00万吨;原煤4月产量下降11.64%至38930.60万吨。

(二)股市特征

股市涨跌幅:

上证综指本周下跌-0.57,行业涨幅前三为医药生物(申万)(1.78%)、综合(申万)(1.41%)、有色金属(申万)(1.26%);跌幅前三为计算机(申万)(-3.02%)、机械设备(申万)(-2.48%)、通信(申万)(-2.31%)

动态估值:

A股总体PE(TTM)从上周16.66倍下降到本周16.55倍,PB(LF)从上周1.54倍下降到本周1.53倍;A股整体剔除金融PE(TTM)从上周23.83倍下降到本周23.74倍,PB(LF)从上周2.04倍下降到本周2.03倍。创业板PE(TTM)从上周40.69倍下降到本周40.46倍,PB(LF)从上周3.27下降到本周3.23倍;科创板PE(TTM)从上周的76.27倍下降到本周75.86倍,PB(LF)从上周3.81倍下降到本周3.79倍。沪深300 PE(TTM)从上周12.22倍下降到本周12.12倍,PB(LF)从上周1.30倍下降到本周1.29倍。行业角度来看,本周PE(TTM)分位数收敛幅度最大的行业为银行、电子、美容护理。PE(TTM)分位数抗压能力最强的行业为医药生物、汽车、轻工制造。此外,从PE角度来看,申万一级行业中,石油石化、有色金属、基础化工、电力设备、建筑装饰、公用事业、交通运输、环保、社会服务、家用电器、轻工制造、农林牧渔、食品饮料、医药生物、通信、非银金融估值低于历史中位数。房地产、计算机估值高于历史90分位数。从PB角度来看,申万一级行业中,煤炭、石油石化、有色金属、基础化工、钢铁、建筑材料、电力设备、机械设备、国防军工、建筑装饰、公用事业、交通运输、房地产、环保、美容护理、社会服务、家用电器、轻工制造、纺织服饰、商贸零售、农林牧渔、食品饮料、医药生物、计算机、传媒、通信、银行、非银金融估值低于历史中位数。本周没有行业估值高于历史90分位数。本周股权风险溢价从上周2.52%下降至本周2.49%,股市收益率从上周4.20%上升至本周4.21%。

融资融券余额:

截至5月22日周四,融资融券余额18089.97亿元,较上周上升0.14%。

AH溢价指数:

本周A/H股溢价指数下降到131.88,上周A/H股溢价指数为134.11。

(三)流动性

5月19日至5月23日期间,央行共有5笔逆回购到期,总额为4860亿元;5笔逆回购,总额为9460亿元。有2笔国库定存发行,总额为2400亿元;有1笔MLF投放,总额为5000亿元。公开市场操作净投放(含国库现金)共计12000亿元。

截至2025年5月23日,本周下降4.74BP至1.6266%,SHIBOR隔夜利率下降18.90BP至1.5650%;期限利差本周上升2.63BP至0.2727%;信用利差下降4.39BP至0.3727%。

(四)海外

美国:

本周四公布美国5月17日初请失业金人数22.7万人,前值22.9万人;本周五公布美国4月新屋销售743千套,前值670千套。

欧元区:

本周一公布4月欧元区CPI环比0.60%,前值0.60;本周二公布5月欧元区消费者信心指数-15.20,前值-16.70。

英国:

本周三公布英国4月核心CPI环比1.35%,前值0.53%。

日本:

本周五公布4月CPI(剔除食品)环比0.70%,前值0.40%。

海外股市:

标普500上周跌2.61%收于5802.82点;伦敦富时涨0.38%收于8717.97点;德国DAX跌0.58%收于23629.58点;日经225跌1.57%收于37160.47点;恒生涨1.10%收于23601.26点。

(五)宏观

经济数据:

中国4月工业增加值当月同比6.10%,前值7.70%;中国4月社会消费品零售总额当月同比5.10%,前值5.90%;中国4月城镇调查失业率5.10%,前值5.20%;中国4月固定资产投资累计同比4.00%,前值4.20%。

三、下周公布数据一览

下周看点:中国4月工业企业利润累计同比、欧元区5月经济景气指数、美国4月除国防外耐用品新增订单、美国4月M2环比、美国5月24日初请失业金人数、美国一季度实际GDP、美国一季度核心PCE价格指数、日本4月失业率、欧盟4月金融数据(M1、M2、M3同比)、美国4月核心PCE物价指数、美国4月个人消费支出。

5月27日周二:中国4月工业企业利润累计同比、欧元区5月经济景气指数、美国4月除国防外耐用品新增订单;

5月28日周三:美国4月M2环比;

5月29日周四:美国5月24日初请失业金人数、美国一季度实际GDP、美国一季度核心PCE价格指数;

5月30日周五:日本4月失业率、欧盟4月金融数据(M1、M2、M3同比)、美国4月核心PCE物价指数、美国4月个人消费支出。

四、风险提示

地缘政治冲突超预期,使得大宗商品价格超预期上行,进一步造成全球通胀再度出现大幅上行压力;海外通胀反复及美国经济韧性使得全球流动性宽松的节奏低于预期,特别是美联储降息节奏、美债利率下行幅度低于预期;国内稳增长政策力度不及预期,使得经济复苏乏力,上市公司盈利水平较长时间处于底部徘徊状态,进一步带来市场风险偏好下挫等。

- • 中国海洋发展可能延迟刊发年度业绩

- • 关于货币政策与汇率预期,央行这场例会释放新信号

- • 库存商品入库会计分录:规范操作与注意事项

- • 野人日记踩中速冻饺子新风口:加魔芋

- • 半夜出汗:女性常见现象背后的原因解析

- • 电子哨兵:智慧城市安全守护者的新篇章

- • 夫君子之行:传统美德与现代生活的交织

- • 沈福存艺术研讨会在京举办,濮存昕:他的戏让人记一辈子

- • 《长津湖》:一部展现英雄壮丽画卷的电影图片集锦

- • 如何轻松解除防沉迷系统:实用指南

- • 蓝佛安主持东盟与中日韩财长和央行行长系列会议并举行多场双边会见

- • A股回购月榜:4月官宣回购计划公司环比大增超4倍,拟回购金额上限超700亿元!紫金矿业三天扫货10亿元!

- • “中东资本”卡塔尔控股成为华夏基金第三大股东,外资不断加仓中国

- • 二年级下册应用题:培养数学思维的好帮手

- • 《幻想三国志官网:探寻古典幻想世界的奇幻之旅》

- • 期末考试时间:学生们的“期末战役”即将打响

- • 100万盎司的黄金头寸遭清算!多头命悬一线

- • 夏天皮肤瘙痒怎么办?有效缓解夏季皮肤瘙痒的五大方法

- • 花旗:尽管存在关税 “焦虑” 银行手续费和交易收入仍将攀升

- • 守候幸福的时光

- • 《中华人民共和国监察法草案:构建新时代国家监察体系的重要里程碑》

- • 太古地产行政总裁彭国邦:将持续投资内地商业项目

- • 俄驻瑞典使馆遭无人机投掷颜料

- • 巨子生物深夜再回应可复美配方事件:现有检测方法存局限性

- • 网易对战平台官方网站:打造全新电竞体验的数字战场

- • 芒格学院创始人施宏俊:在中国是否可以做价值投资、怎么做,巴菲特给我们启示

- • 探寻“wonderful”的奇妙世界:一词多义的魅力

- • 时光荏苒,开学季散文

- • 《超级飞侠8季:勇敢无畏,守护世界和平的超级英雄们》

- • 美国银行将斯托克600指数年度目标上调至530点

- • 意淫强奸:揭开心理阴影下的罪恶之源

- • 赘皮外痔:了解症状、预防和治疗

- • 小米SU7被曝大灯外框和翼子板翘边

- • 网络空间中的邪恶图片:警惕与应对

- • 网页游戏辅助:助力玩家畅游虚拟世界

- • 东方财富:引领金融信息时代的先锋力量

- • 美国副总统拜登访华:深化中美关系,共创美好未来

- • 东方甄选网络侵权案终审胜诉,“天价宣传费”造谣者判赔3.6万元

- • 美国2年期国债中标收益率低于发行前交易水平

- • 泰国央行称美国关税政策带来极大不确定性

- • 孙宏斌旗下“而今资本”或将在上海参与新项目开发

- • 快递行业风云变幻:2023年度快递排名揭晓

- • 蓝衫集团Gary Dvorchak:当下投资者要关注的趋势唯有AI

- • 汽车早报|蔚来萤火虫推出BaaS电池租用服务 赛力斯汽车已完成战略投资者引入

- • 军人肩章:荣耀与责任的象征

- • 以色列总理称将继续打击伊朗军事目标及据点

- • GTC泽汇资本:全球富裕投资者加倍配置黄金

- • 《爱宠大机密:揭秘百度云网盘中的宠物乐园》

- • 历史上的今天:7月13日,那些难忘的时刻

- • 海尔智家启动新一轮换届,新管理团队要“史无前例”降本找增量

- • 揭秘自拍核工厂:科技与创意的完美融合

- • 专访《风雪夜归人》导演闫锐:在舞台上表现什么是真正的活着

- • 与谷歌关联的风投基金Series X计划融资超5亿美元

- • 美国阿拉斯加地震引发局地海啸,我国沿岸不受影响

- • 伊外长:伊朗与“投降”一词毫无关联

- • 美国国务卿:俄乌可能会在梵蒂冈会谈

- • 知情人称“南航一机长伤人后跳楼身亡”,警方最新回应

- • 《掀起裙子直接干:一场关于勇气与挑战的冒险之旅》

- • 特朗普起诉新闻集团与默多克诽谤 寻求100亿美元赔偿

- • 十一请假攻略:轻松应对长假,享受完美假期

- • 罗马仕最新回应:本次召回长期有效,售后服务按照计划运行

- • 脑中卒症状:揭秘脑卒中的早期信号与应对策略

- • 印度坠机遇难人数升至274人,其中确认33名地面人员死亡

- • 战胜“药王”的康方生物去年成功卖药20亿

- • 泽连斯基已离开土耳其安卡拉

- • 李准基:韩剧界的璀璨明星,那些年我们一起追过的经典之作

- • 英国警方再逮捕一名涉嫌参与首相住宅纵火案嫌疑人

- • 《紧跟潮流,畅享更新快的电影网站——你的观影新选择!》

- • 《刺客列传》——一部揭示古代刺客世界的史诗之作

- • 作家哲贵:理解父亲,也是理解世界的开始

- • 今日深圳疫情最新消息:严密防控,共筑健康防线

- • 男子称在美容美发店充值四百余万遭欺诈,公安机关已联合调查

- • 马伯庸:影视创作者最重要的工作,是在各式题材中找到“当下性”

- • 白糖期货行情分析:市场波动与投资策略探讨

- • 广东清远市清城区发生4.3级地震,震源深度10千米

- • 南昌安义一根米粉的千年烟火与新生

- • 央行:今日起下调再贷款利率0.25个百分点

- • 沪深指数大盘走势图:解读市场脉搏,把握投资风向

- • 食堂食品安全培训资料:保障师生健康,构建和谐校园

- • 日本央行行长称不会只为了确保未来降息空间而加息

- • 揭秘421yx.com:一个引领潮流的在线娱乐平台

- • 磨房女人:岁月流转中的坚韧与智慧

- • 2021春节文艺晚会:喜庆氛围中的文化盛宴

- • 冰之家影视:打造冬日里的温暖光影世界

本文 快租网 原创,转载保留链接!网址:https://wap.kuaizu.me/post/7237.html